書名:每年10分鐘,讓你的薪水變活錢

作者:闕又上

現為財務規劃師、美國又上成長基金經理人,<商業週刊>、<CMoney>專欄作家,近三十年的投資管理經歷,優異的操盤成績,曾被<路透社>譽為「擊敗華爾街的無名小子」,著有<你沒學到的巴菲特:股神默默在做的事>、<華爾街操盤手給年輕人的15堂理財課>、< 為什麼你的退休金只有別人的一半?> <阿甘投資法:不看盤、不選股、不挑買點也能穩穩賺> 。

<每年10分鐘,讓你的薪水變活錢>在今年增修後,以<阿甘投資法:不看盤、不選股、不挑買點也能穩穩賺>再版,核心內容及觀念基本上差異不大。

闕老師提倡一般人可以長期投資美股S&P500和台灣的0050混搭,以下筆記書中的操作方法和理由

S&P500

S&P500指數是追蹤美國市值前500大公司,透過市值加權所編制的指數,可以說是自動篩選美國前500強的企業,某種程度也可以代表美股整體大盤走勢,

追蹤S&P500指數的ETF(Exchange-Traded Fund)最著名的就是SPY,但以內扣費來說,VOO會低於SPY,可以優先選擇

S&P500適合使用阿甘投資法來做長期投資,也就是每年選定一個時間點,定期定額的買入,例如每年的1月1日買進5000美元,只買不賣,主要原因是看好美國未來的投資市場會不斷成長。

✅ 投資美國市場有哪些優勢?

1.得天獨厚的「美元」地位,貿易和經濟結構的高度自由化

(圖片來源)

做為國際間流通的結算貨幣,比任何國家更有條件進行金融和財政刺激手段,脫離困局;貿易相對開放,經濟體較具有自動調整的機制,較能隨著時間而逐漸療癒。

作者提到了日本的終身雇傭制來做對照,在景氣低谷時,日本企業不輕易裁員,而美國企業會為了節省人力成本讓資源做最有效的運用,而毫不留情的裁員,幫助企業度過寒冬,

美國員工和公司平時就必須繳納失業保險金,一但失業後可以領取原收入的60%,還會有許多免費的職訓課程,等於是先把爛攤子丟給政府,解決人力過剩的問題,企業也能保留實力等待景氣回春。

2.藏富於民的經濟實力

微軟(Microsoft)一年的研究預算大約是台灣一年的國防預算,蘋果公司的現金持有甚至比美國政府還多,美國有許多非常有錢的企業,可以編列大量的研發預算,不斷提高生產力,推出創新產品銷售到世界各地。

3.退休制度401K

401K制度有點像台灣的勞退制度,不同的是美國員工可自選投資標的,台灣則是由政府代操,

美國所得稅高,節稅工具有限,退休帳戶是其中之一,401K帳戶中每年有1.8萬美元可抵稅,以年收5萬美元的人來說,有1.8萬美元不用報稅,能抵將近40%的稅,

然而401K帳戶中的錢在60歲之前是無法領出來的,否則會有罰款,因此這些錢勢必進入金融和證券市場,使股票市場不斷注入活水。

另外,美國人投資虧損還可以抵稅,每年抵減3000美元(也太令人羨慕~~~),這些制度都是美國股市可以不斷成長的原因之一。

當然美國的領先地位不一定能一直維持下去,但作者認為美國兩百年來藏富於民的實力,在未來二、三十年並不容易瓦解。

台灣50(0050)

台股ETF中最能代表整體大盤的,就是追蹤台灣50指數的元大台灣50(0050)和富邦台灣50(006208),買進台股市值前50大的公司,擁有摔不破的特性(除非阿共打來),目前最為大家熟知的還是0050,但其實006208的內扣費是比較低的,有興趣可以參考這篇文章👉 【ETF】追蹤台股大盤指數ETF大評比,股價、內扣費用、規模、殖利率

台股過去30年的績效大概落後美股10倍,台股從1990年的高點12682跌下來後,一直到了2020年才重新創了新高,反觀美股道瓊在1990年只有2864點,至今已經超過2萬點~

以過去30年的數據來看,台股對比美股較偏向箱型整理的格局,除了可以定期定額買入外,也可以用國發會公布的景氣對策信號作為買賣依據

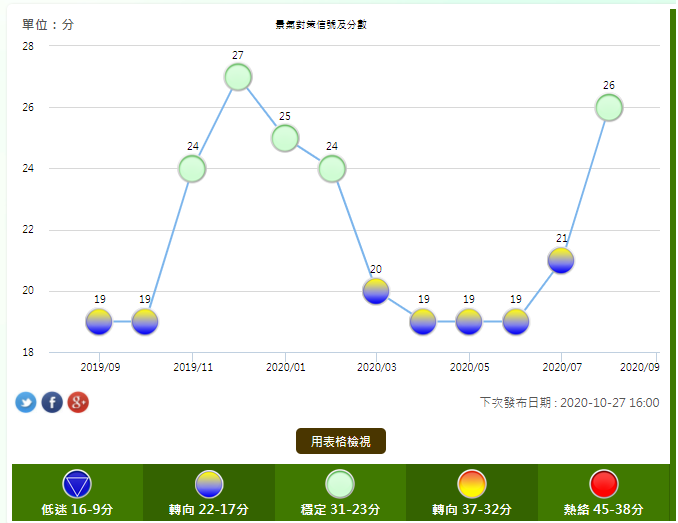

✅ 什麼是景氣對策信號?

由九種指標所構成,分別是股價指數、工業生產指數、製造業銷售量指數、製造業營業氣候測驗點、海關出口值、機械及電機設備進口值、批發零售及餐飲業營業額、貨幣總計數 M1B、非農業部門就業人數,其中有許多是領先指標

將景氣分成五個燈號並且有相對應的分數:

藍燈:9-16分,代表景氣衰退

黃藍燈:17-22分,衰退減弱,觀察轉向

綠燈:23-31分,經濟穩定

黃紅燈:32-37分,景氣趨熱,觀察轉向

紅燈:38-45分,景氣熱絡

每個月的27號會公布上個月的景氣燈號

(景氣對策信號,圖片來源:國發會)

作者建議的買入時機和方式:

1.藍燈開始定期定額分5次買入

2.藍燈開始定期定額分10次買入

3.黃藍燈開始定期定額分5次買入

4.黃藍燈開始定期定額分10次買入

上述可以自選一種喜歡的方式,因為藍燈出現的機會比較少,因此從黃藍燈開始買入比較不會有沒買到的問題,反觀若是遇到2008金融海嘯的大空頭,那選擇藍燈開始買入成本可以壓比較低,因此沒有一個100%完美的方法。

PS:若還沒買完就進入綠燈,則停止買入

賣出時機:

紅燈出現的機會比較少,因此進入黃紅燈後分3次賣出,若還沒賣完就跌回綠燈,則繼續賣到空手為止。

此方法可以避免買在相對高點,賣在相對低點,與只買不賣相比有更好的報酬率~

總結

以上分享書中作者對美股S&P500與台灣50(0050)的操作方法,確實有達到不看盤、不選股的原則,每年也不需要花太多時間,光是這樣簡單的操作,就已經贏過不少人的績效,

如果你對闕老師的方法還有疑慮,建議閱讀<阿甘投資法:不看盤、不選股、不挑買點也能穩穩賺>這本書,是<每年10分鐘,讓你的薪水變活錢>的增修再版,藉此加深你的信心。

▶ 我想更深入了解 👉 阿甘投資法:不看盤、不選股、不挑買點也能穩穩賺

延伸閱讀:

你可能會有興趣:

【閱讀心得】買下未來:看準改變生活的「巨大趨勢」,低價買下將來十年最具成長力的黑馬產業

【閱讀筆記】讓"富爸爸,窮爸爸"告訴你,為什麼知道死水薪難以達到財務自由,還是有許多人不願意投資?

【閱讀筆記】順流致富GPS:從擺脫負債到億萬身價的Step by Step指南

【閱讀筆記】小資族大翻身:8年從20萬滾出資產4000萬的賺錢筆記

我是昭昭,這裡紀錄一個小資女的生活日常,以及邁向財務自由之路的學習筆記

關於昭昭的那些事:

加入line@ 獲得第一手訊息

紛絲團按讚,投資你的腦袋

留言列表

留言列表